Deputi Gubernur BI Dody Budi Waluyo mengatakan, dari sisi bauran kebijakan moneter baik suku bunga, likuiditas, dan nilai tukar masih akan akomodatif. Sedangkan dari bauran kebijakan makroprudensial pun begitu.

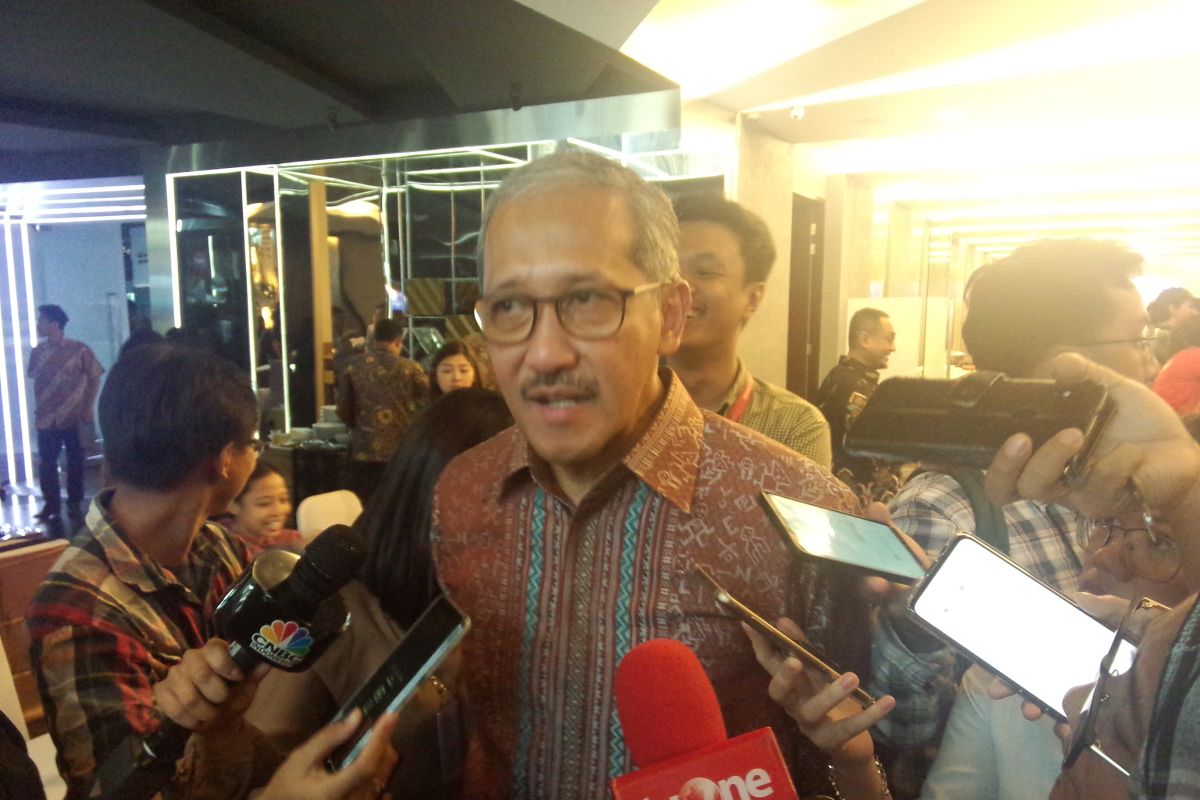

"Jadi sekarang, dua 'pedal' ini kita injak bersama dalam kondisi kita sekarang melihat perlu untuk mendorong pertumbuhannya," ujar Dody di sela-sela Seminar Economic Outlook 2020 di BEI, Jakarta, Selasa.

Menurut, bank sentral tidak hanya mengandalkan kebijakan moneter namun juga menggunakan kebijakan makroprudensial, sistem pembayaran, pendalaman pasar, dan ekonomi syariah, dalam menghadapi gejolak dan tantangan ekonomi global dan domestik.

Baca juga: BI berharap potensi resesi AS alirkan modal asing ke Indonesia

"Kita di awal 2018 masih menggunakan dua pedal, pedal rem untuk stabilisasi dengan kebijakan moneter ketat dan pedal gas untuk kebijakan akomodatif makroprudensial dan untuk mendorong perekonomian. Di 2019 khususnya di triwulan kedua, dua pedal tadi digunakan untuk akselerasi, untuk akomodatif," ujar dia.

BI tahun ini sudah menurunkan suku bunga acuannya hingga 100 basis poin. Dody mengatakan masih ada ruang untuk penurunan suku bunga namun bank sentral sekarang lebih berhati-hati.

"Kita akan lihat seberapa besar risiko ke depan akan muncul dan berpengaruh terhadap pencapaian target atau istilah ekonominya data dependant. Beda dengan dua bulan lalu kita forward guidance, kita katakan kita akan cut suku bunga. Saat ini kita masih ada room tapi sangat data dependant," kata Dody.

Menurut Dody, BI akan relatif menggunakan "pedal gas" untuk kebijakan makroprudensial dimana bank sentral akan merelaksasi beberapa kebijakan untuk mendorong sektor riil melalui penyaluran kredit perbankan.

Salah satu kebijakan makroprudensial yang akomodatif tersebut yaitu dengan pelonggaran parameter likuiditas Rasio Intermediasi Makroprudensial (RIM).

"Kita berikan room pada perbankan sekarang untuk kembali lebih "lending" tapi artinya lending itu harus memperhatikan prudensial dr perbankan, CAR-nya seperti apa, NPL-nya seperti apa. Jadi itu yang dijaga untuk memberikan room kepada perbankan untuk lending," ujarnya.

Ketentuan RIM bagi perbankan kini telah dilonggarkan dengan menambah sumber pendanaan perbankan yakni pinjaman tenor di atas satu tahun, selain Dana Pihak Ketiga(DPK) dan Surat-Surat Berharga.

Baca juga: BI: Stabilitas ekonomi RI terjaga meski kondisi global memburuk

BI mengatur besaran RIM perbankan saat ini adalah batas bawah 84 persen hingga batas atas 94 persen. Dengan begitu, bank-bank yang memiliki besaran RIM nyaris mendekati batas atas 94 persen karena terlalu ekspansif menyalurkan kredit dapat bernafas lebih lega.

Pasalnya, pinjaman perbankan seperti pinjaman bilateral dan juga sindikasi dengan sisa jangka waktu lebih dari satu tahun akan dihitung sebagai penyebut dalam ketentuan RIM. Dengan memasukkan tambahan sumber pembiayaan, diharapkan menambah kapasitas bank untuk kredit.

Saat ini RIM perbankan di Indonesia sebesar 93,14 persen. Dengan penambahan unsur pendanaan ini, maka RIM diproyeksikan akan turun menjadi 91,11 persen.

Namun, BI juga mencatat beberapa perbankan yang tidak menjalankan fungsi intermediasi dengan baik. Pasalnya bank itu memiliki pendanaan yang memadai, namun malas dalam menyalurkan kredit.

Hal itu tercermin dari RIM yang berada di batas bawah 84 persen. BI dapat menghukum bank-bank tersebut dengan pinalti giro.

Bank yang dikenakan disinsentif itu adalah bank yang memiliki rasio kecukupan modal (capital adequacy ratio/CAR) antara 14 persen-19 persen dan juga yang memiliki CAR di atas 19 persen, namun mencatatkan RIM di bawah 84 persen.

Baca juga: Tahan perlambatan ekonomi, BI janjikan kebijakan tetap longgar di 2020

Baca juga: BI proyeksikan ekonomi Indonesia tumbuh 5,1-5,5 persen pada 2020

Pewarta: Citro Atmoko

Editor: Subagyo

Copyright © ANTARA 2019