Mampu memasuki pasar dalam kondisi saat ini merupakan bukti potensi jangka panjang bisnis GoTo yang akan menguatkan neraca perusahaan dan menciptakan nilai tambah bagi para pemegang sahamJakarta (ANTARA) - PT GoTo Gojek Tokopedia Tbk telah mendapat persetujuan efektif dari Otoritas Jasa Keuangan (OJK) untuk melaksanakan penawaran umum perdana saham (Initial Public Offering/IPO) di Bursa Efek Indonesia (BEI).

Nilai penawaran umum perdana saham dan penjatahan lebih yang ditawarkan kepada investor adalah sebesar Rp15,8 triliun atau setara dengan 1,1 miliar dolar AS, yang menjadikan IPO GoTo sebagai IPO terbesar ketiga di Asia, serta kelima di dunia sepanjang 2022.

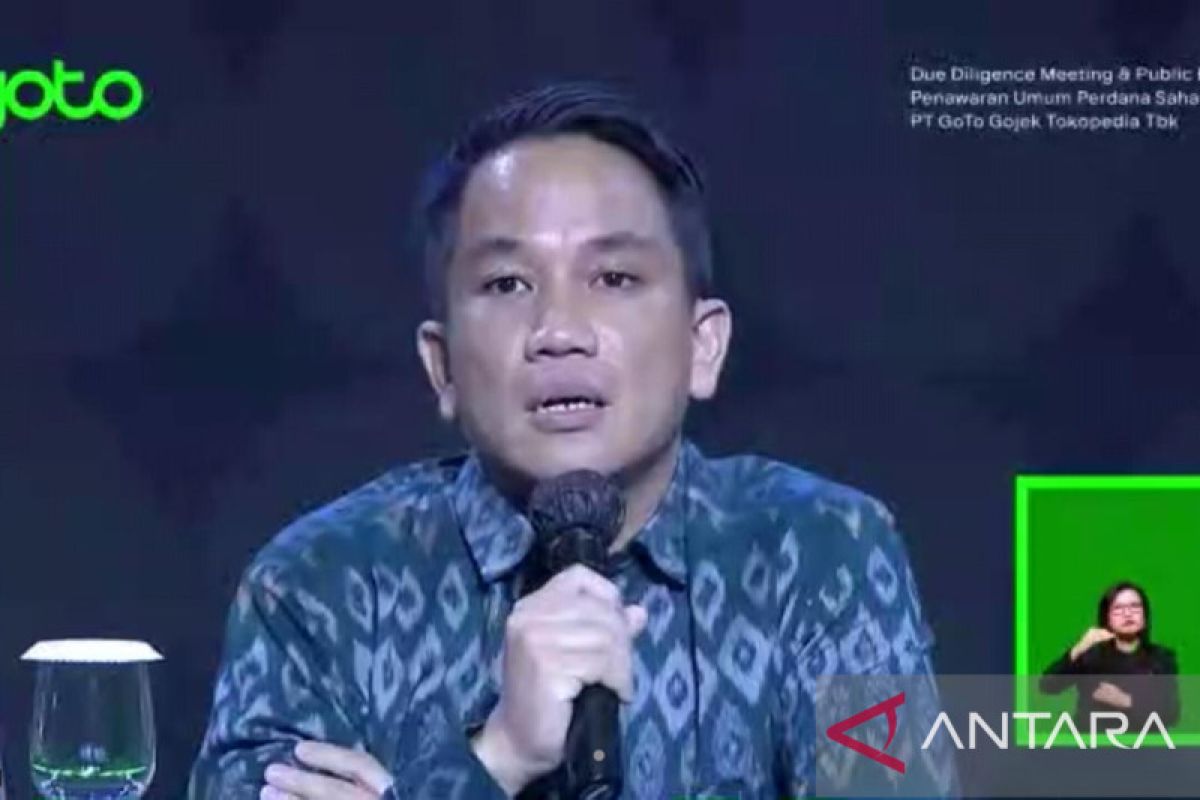

"Mampu memasuki pasar dalam kondisi saat ini merupakan bukti potensi jangka panjang bisnis GoTo yang akan menguatkan neraca perusahaan dan menciptakan nilai tambah bagi para pemegang saham," kata CEO Grup GoTo Andre Soelistyo dalam keterangan resmi di Jakarta, Kamis.

Harga IPO telah ditetapkan di batas atas kisaran, yaitu Rp338 per saham, yang mencerminkan kapitalisasi pasar diperkirakan mencapai Rp400,3 triliun atau 28 miliar dolar AS.

GoTo menawarkan sebanyak 46,7 miliar saham baru Seri A yang merupakan gabungan antara saham baru yang diterbitkan dan saham treasuri (untuk opsi penjatahan lebih).

Masa penawaran umum saham akan berlangsung mulai 1 - 7 April 2022 dan pencatatan di Papan Utama BEI dengan kode saham GOTO dijadwalkan pada 11 April 2022.

Andre mengapresiasi pasar modal Indonesia yang memiliki ketangguhan dan kapasitas untuk mendukung pencatatan dengan skala sebesar ini, sehingga mengungguli pasar lain di seluruh dunia,

“Sebagai pemimpin pasar di Indonesia dengan ekosistem yang dapat melayani dua pertiga konsumsi rumah tangga, kami bangga dapat mengibarkan bendera mewakili sektor teknologi Indonesia, seiring kami terus mendorong pertumbuhan bisnis kami di salah satu kawasan paling menjanjikan di dunia," tambahnya.

GoTo telah menunjuk PT Indo Premier Sekuritas, PT Mandiri Sekuritas, and PT Trimegah Sekuritas Indonesia Tbk sebagai penjamin pelaksana emisi efek atau joint lead underwriters untuk IPO.

Direktur Utama Indo Premier Sekuritas Moleonoto The mengatakan respons positif para manajer investasi berkualitas yang berbasis di Indonesia dan memiliki horizon investasi jangka panjang menunjukkan fundamental kuat GoTo, sehingga menjadi langkah awal yang baik dalam memulai perjalanan sebagai perusahaan terbuka.

"Kemampuan GoTo untuk mencapai valuasi yang sungguh mencerminkan nilai dan keunggulan perusahaan, terutama dalam kondisi makro dewasa ini, menunjukkan kinerja bisnis dan dampaknya terhadap masyarakat Indonesia. Kami bangga telah menjadi bagian dalam salah satu IPO paling signifikan di dunia sepanjang tahun ini," ujarnya.

Baca juga: Analis nilai ekosistem dan prospek bisnis jadi daya tarik GoTo

Baca juga: Komisiaris BEI: IPO GoTo dorong pasar modal RI lebih bersaing

Baca juga: CEO GoTo: Penerapan SHSM agar bisa eksekusi strategi jangka panjang

Pewarta: Agatha Olivia Victoria

Editor: Ahmad Buchori

Copyright © ANTARA 2022